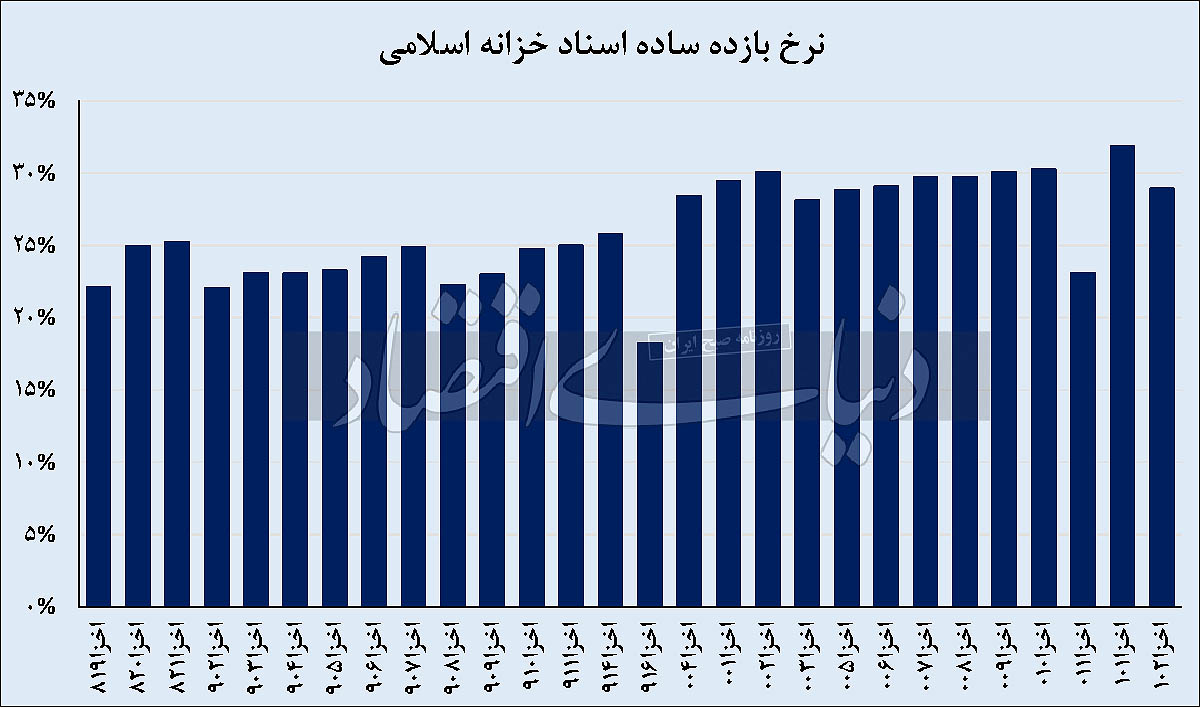

بررسی بازار اوراق دولتی در معاملات ثانویه نشان میدهد که نااطمینانی و تردید در معاملات افزایش یافته است. از سوی دیگر، در معاملات حراج اوراق نیز سیاستگذار علاقهای به تامین مالی ندارد و استقبال از خرید اوراق دولتی بهویژه از طرف بانکها کاهش یافته است. مطابق بررسیهای آماری، قیمت انواع اوراق دولتی در هفتههای اخیر روند نزولی را طی کرده است حاکی از آن است که بازدهی در معاملات بازار ثانویه حتی به۸۶/ ۳۱ درصد نیز رسیدهاست. این موضوع نشان میدهد برخی دارندگان اوراق دولتی، به فکر نقد کردن دارایی خود در زمان حال هستند و ترجیح میدهند با قیمت پایین دارایی خود را در بازار فرابورس عرضه کنند. از سوی دیگر، در هفتههای اخیر معاملات اوراق دولتی در بازار حراج کمرونق است و تامین مالی غیرتورمی به یکهزار میلیارد تومان نیز نمیرسد. این در حالی است که عرضه اوراق از طریق مکانیزم حراج در بازار اولیه میتواند به تعمیق بازار ثانویه نیز کمک کند و روند نرخ بازدهی را تحت تاثیر قرار دهد.

کاهش قیمتهای موردمعامله اوراق در بازار بدهی فرابورس در روزهای اخیر خودنمایی کرده است. این افت قیمتها در بازار ثانویه که بیشتر در اوراق خزانه موسوم به اخزا بهچشم میآید؛ نشاندهنده آن است که بازار برای اوراق موجود نرخهای بالاتری را طلبکرده، گویی نرخ سود تا زمان باقیمانده برای خریداران آن افزایش یافتهاست. این رفتار قیمتی نشان میدهد که خریداران با عقبگرد تقاضا انتظار دارند که فروشنده اوراق به نرخ سود کمتر قانع شود تا خود سود بیشتری را تا زمان سررسید بهدست آورند.

نکته مهم آنکه در بازار بدهی، اوراق خزانه همچون سالگذشته منتشر نمیشود، بنابراین خروجی اصلی این وضعیت افزایش نرخ انتظاری سود اوراقبدهی شرکتهای بزرگی است که از بازار سرمایه تامینمالی میکنند. افزایش نرخ برای ارکان بازارگردانی و متعهد یکی از خروجیهای این وضعیت خواهد بود که اگرچه در هفتههای اخیر قابلرصد بوده ولی در نهایت با رشد نرخ سود، تقاضا برای اوراقبدهی شرکتها همچون مرابحه، اجاره یا سلف موازی استاندارد را کاهش میدهد. در روزهای اخیر شاهد افت بهای اوراقبدهی اخزا در بازار ثانویه فرابورس هستیم؛ این در حالی است که نمادهایی که سررسید کوتاهتری دارند با افت نرخ کمتری روبهرو بوده و کاهش قیمتها بیشتر گریبانگیر سررسیدهای طولانیتر است. نکته جالبتوجه دیگر آنکه تعداد نمادهای فعال در اوراقاخزا در مقایسه با یکی دو سالاخیر بسیار محدود بوده و بازار بدهی با تعداد کمتری از نمادهای اخزا روبهروست که همین مطلب ریسک کاهش نرخ این اوراق را برای کلیت اقتصاد محدود کردهاست؛ آنهم در شرایطی که تعداد این نمادها به کمتر از ۳۰ عدد میرسد که رقم برجستهای نیست. اینکه نمادهایی که سررسید طولانیتری دارند با کاهش نرخ بیشتر همراه شده و نمادهای نزدیکتر شرایط منطقی داشته و حتی رشد نرخ داشتهاند را باید بسیار مهم ارزیابی کرد و نشان میدهد خریداران یا مالکان این اوراق برای کوتاهمدت انتظار چندانی از افزایش نرخ بهره رسمی ندارند اما برای طولانیمدت اینگونه نیست. این رفتار قیمتی اگرچه ریسکهای خود را دربر دارد ولی در ناخودآگاه بازار حکایت از افزایش نرخ بهره رسمی دارد که باید این سیگنال را یک داده مهم از ذهنیت بازار برای دورنمای قیمتها بهشمار آورد.

پیدا و پنهان کاهش قیمت اوراقبدهی

ذات افت نرخ در بازار بدهی ریسکهای ناگفته بسیاری دارد که نشان میدهد پس از بازار سهام، هماکنون بازار اوراق نیز به سمت تغییر فاز حرکت کرده است، اما کاهش نرخ اوراق این مطلب را نیز دربر دارد که صندوقهای درآمد ثابت در روزهای اخیر به نسبت با خروج سرمایه روبهرو شدهاند که باید موطن جدیدی را برای این حجم گسترده از نقدینگی رهگیری کرد. در این شرایط صندوقها راهی جز فروش اوراق ندارند و چه بهتر که اوراق طولانیمدت خود را بهفروش رسانده و شاید بهجای آن اوراق با زمان تسویه کوتاهتر انتخاب کنند، اما باید به این نکته نیز اشاره کرد که کاهش قیمتها در بازار سهام، کاهش توانمندی ارکان مالی این بازار را نیز بههمراه داشته است که خود یک ریسک برای ارکان متعهد و ضامن بهشمار میرود. این مطلب موجب خواهد شد تا انتشار اوراق جدید با سختگیری شرکتهای تامین سرمایه همراه شود که خروجی آن کاهش ابعاد بازار بدهی است. در هر حال کاهش نرخ اوراق چون به معنای افزایش سود موردتوجه بازار است، سیگنالی در مسیر تورم بوده و توجیه منطقی بازارپسند دارد که میتواند ابزاری در جهت حمایت از افت تورم نیز محسوب شود، اگرچه در ذات خود نیاز بازار به افزایش نرخ بهره را دربر داشته و دارد. کاهش بهای اوراق در بازار بدهی به هیچعنوان داده مثبتی محسوب نمیشود و ادامه و گسترش آن چهره جدیدی از بازار را ترسیم خواهد کرد که البته از هماکنون میتوان با اتخاذ چند رویکرد از این ریسک به نفع اقتصاد بهره برد.

راهکارهایی برای گذار

در ابتدا ذکر این مطلب ضروری است که قیمتگذاری دستوری در همه بازارها نادرست است و این مطلب را میتوان از خلال مباحث علمی تا مسائل فقهی مشاهده کرد. اینکه قیمتگذاری دستوری فقط در بازارهای کالایی موردتوجه است به هیچعنوان پذیرفتنی نیست بلکه در تمام شئون اقتصادی باید موردتوجه قرار گیرد. اینکه نرخ بهره رسمی پایینتر از تورم قیمتگذاری شده و بر این نرخ پایین به دلایلی همچون حمایت از بازار سرمایه یا کمک به تولید پافشاری شود، تنها به افزایش تقاضای پول و رشد نقدینگی منتهی شده و بار اصلی را مصرفکننده نهایی با تحمل تورم به دوش میکشد. در این شرایط باید در ابتدا پذیرفت که نرخ بهره رسمی بهعنوان مادر تمامی قیمتها در بازارهای بدهی از وام بانکی تا اوراق در شرایط فعلی بهصورت تصنعی و دستوری پایین نگه داشته شدهاست، بنابراین اصلاح این نرخ مهمترین ابزار پولی برای گذار از شرایط فعلی است.

بررسیها حکایت از این واقعیت دارد که بازار اوراقبدهی تحتتاثیر همین سیاستهای دستوری در بازار پول تاکنون شاهد افت قیمت قابلتوجهی بوده که سبب افزایش بازده موثر در اوراق اسناد خزانه اسلامی شدهاست، بهطوری که هر برگه از اسناد خزانهاسلامی (اخزا ۱۰۱) در روز گذشته با قیمت ۵۴٫۴۰۸ تومان به ازای هر برگه یکصد هزار تومانی معامله شدهاست. چنین اختلافی حکایت از آن دارد که بازدهی موثر در هر برگه از این اوراق به ۸۶/ ۳۱درصد رسیده است. در اینخصوص میتوان به تجربه دو کشور مختلف اشاره کرد؛ یکی روسیه و دیگری ترکیه.

روسیه که در ماهها و سالهای اخیر به کمک منطقی نگهداشتن نرخ بهره توانست از ریسک تورم و افت بهای پول ملی حتی در تحریمها گذر کند، یک تجربه قدرتمند پیشروی اقتصاد ایران است و بهترین حالت این است که باید از این تجربه موفق در کنار ابزارهای مشابه پولی درس گرفت. چندی پیش با آغاز تنشهای تحریمی، روسیه نرخ بهره خود را با یک سیاست پولی (شاید) جنگی بهصورت انفجاری از رقمی نزدیک به ۸درصد تا ۲۰درصد افزایش داد ولی با آرامش اوضاع آن را هماکنون به ۵/ ۷درصد کاهش داده است. این رفتار موجبشده تا نرخ ارز این کشور ماههاست که تثبیت شود، حتی در شرایطی که شاهد رشد اقتصادی سالانه منفی ۱/ ۴درصد است. شایان ذکر است هماکنون نرخ تورم روسیه ۷/ ۱۳درصد است که در مقایسه با اتحادیه اروپا رقم چندان برجستهای نیست. این شرایط برای کشورمان قابلاستناد بوده و بهتر است با افزایش سریع نرخ بهره به سمت منطقیتر شدن سازوکارها حرکت کنیم. اما ترکیه دقیقا عکس روسیه عمل کرد. هماکنون نرخ بهره ترکیه ۵/ ۱۰درصد است ولی تورم این کشور تحریمنشده به ۴۵/ ۸۳درصد رسیده است؛ این در حالی است که ترکیه نرخ بهره خود را از ۱۶درصد در اواخر سالگذشته میلادی تا ۵/ ۱۰درصد فعلی کاهش داده، ولی به دام تورم افتاده است. این دو تجربه اهمیت سیاستهای پولی متوازن و عالمانه را برجسته میسازد. اما درخصوص هزینه بدهی در کشور باید به این موارد پرداخت که یک عدمترازی در نرخهای تامینمالی بین بازار پول و بازار سرمایه وجود دارد. اینکه شرکتهای کوچکتر بتوانند از بازار پول با نرخ ۱۸درصد تامینمالی کنند ولی در بازار سرمایه برای انتشار اوراقبدهی، شرکتهای بزرگ باید رقمی نزدیک به ۲۷درصد را برای هزینه واقعی پول پرداخت کنند یک دوگانگی اعجابآور را ترسیم میکند. این در حالی است که تامین منابع مالی گسترده برای شرکتهای بزرگ باید از مسیر بازار سرمایه انجام شود، بنابراین شرکتهای بزرگ تنها برای تامین نیازهای کوچک خود میتوانند روی بانکها حساب کنند. این دوگانگی نرخ در شرایط تورمی فعلی ناخودآگاه تقاضا در بازار پول را افزایش میدهد و ادامه این شرایط تنها یک رانت یا همان فاصله قیمتی را در دو بازار بههمراه دارد که از تبعات قیمتگذاری دستوری در بازار پول است. تجربه سالهای اخیر از قیمتگذاری دستوری بهشدت دردناک است و نمیتوان با هیچ ادبیاتی آن را توجیه کرد. در نهایت باید گفت که برای اصلاح وضعیت فعلی باید در ابتدا به سراغ نرخ بهره رسمی رفت و سادهترین توصیه بر مبنای تجربیات کشورهایی همچون روسیه، آمریکا و حتی اتحادیه اروپا افزایش نرخ بهره رسمی آنهم بهصورت شجاعانه است. در صورت افزایش نرخ بهره رسمی در بازار پول، فاصله این دو نرخ بین دو بازار پول و سرمایه کاهش خواهد یافت و با افزایش منابع بانکی روبهرو میشویم که سیگنال مهمی در جهت کاهش تورم نیز بهشمار میرود. از سوی دیگر کاهش تقاضای پول دیگر خروجی این روند خواهد بود و میل به اخذ وام از بانکها را تعدیل میکند. این وضعیت اما جذابیت سرمایهگذاری در بازارهای موازی همچون ارز و سکه و کالا را محدود میکند؛ آنهم در شرایطی که فضای بهتری برای بانکمرکزی برای مدیریت بازار ارز و سکه را در دسترس قرار میدهد.

نکته دیگری که در این بین اهمیت بسزایی دارد این واقعیت است که دولت در ماههای اخیر تمایل چندانی به تامین منابع موردنیاز از بازار سرمایه با انتشار اوراق نداشته و همین ویژگی مثبت نشان میدهد تامین منابع موردنیاز دولت از بازار سرمایه نهتنها یک الزام نیست، بلکه میتواند فضا را برای تامینمالی شرکتهای بزرگ به کمک اوراقبدهی مشابه همچون مرابحه؛ اجاره یا سلفموازی استاندارد فراهم سازد. بازار سرمایه نیز بهصورت کلی مدتهاست که فرشقرمز برای انتشار این اوراق پهن نکرده و شرکتهای تامین سرمایه نیز با رویکرد علمی، مراقب نرخها هستند تا مبادا به امنیت جایگاه خود لطمهای وارد شود. نکته مهم آنکه در نرخهای بالای فعلی جذابیت انتشار اوراق برای واحدهای بزرگ صنعتی نیز کاهش یافته و در صورت افزایش نرخ بهره رسمی، این امکان وجود دارد که بخشی از منابع موردنیاز از بانکها با نرخ متعادلتری تامین شود. به جرأت میتوان گفت که نرخ بهره رسمی در شرایط فعلی اگرچه ارقام جذابی را نشان میدهد ولی بانکها به شیوههای مختلف در تعقیب نرخهایی هستند که منافع آنها را نیز تامین کند. هرگونه پافشاری بر نرخهای دستوری فعلی برای بهره رسمی، ریسک رخدادهای موجود را افزایش میدهد زیرا امکان افزایش فاصله بین نرخها در بازار پول و سرمایه وجود دارد. نکته دیگر آنکه نباید هیچگونه فشار رسمی بر شرکتهای تامین سرمایه برای انتشار اوراق مخصوصا از سمت دولت وارد شود، زیرا توانمندی آنها را در تامین نیازهای واقعی صنایع چابکتر محدود خواهد کرد. رویکردهایی که میتوانند به تثبیت شرایط منتهی شوند:

– افزایش نرخ بهره رسمی بهتبع شرایط بازار بهصورت شجاعانه با رویکرد مدیریت نرخ تورم.

– کاهش بیشتر انتشار اوراقبدهی از سوی دولت و اعطای فضا به شرکتهای تولیدی برای تامین منابع موردنیاز خود از بازار سرمایه با قیمتهای بازار.

– تسهیل شرایط تولید و صادرات با گذار از هرگونه قیمتگذاری دستوری و آزادی عمل هرچه بیشتر واحدهای تولیدی.

– عدمسختگیری بر شرکتهای تامین سرمایه مخصوصا در انتشار اوراق دولتی در کنار حمایت از آنها بهمنظور بازارگردانی اوراق موجود.

– کاهش هزینه شرکتهای بزرگ تولیدی (مثلا با تعدیل نرخ خوراک) و هزینههای مشابه یا فروش اعتباری مواداولیه و اعطای تنفس در پرداخت هرگونه حقوق دولتی.

– آزادسازی داراییهای دولتی و بانکها مخصوصا اموال غیرمنقول.

– تعویق پروژههایی که به منابع مالی گسترده نیاز دارند و بازارگردانی اوراق موجود به کمک همین منابع که خود حمایت از پیمانکارانی است که در گذشته برای دولت پروژه انجام داده و بهجای مطالبات خود اوراق دریافت کردهاند، آنهم در شرایطی که نرخهای فعلی بهشدت جذاب است.

– تسهیل استفاده از فروش اعتباری شرکتهای بزرگ و تامینمالی زنجیره تولید و استفاده بیشتر از اوراق گام در شرایطی که سقف استفاده از این اوراق نیز رعایت شده یا با شرایط مشخصی افزایش یابد.